Quels frais lors d’un investissement immobilier neuf à Lille ?

Le prix de votre futur investissement immobilier neuf à Lille ne comprend pas tout les frais, en effet, les frais de notaires, de banque ou de publicité foncière ne sont pas inclues dans les prix des biens immobiliers. Cette article à pour but de vous éclairer sur les différents frais et leur montants qui vont s’appliquer lors d’un achat en immobilier neuf. Alors, quels sont les frais lors d’un investissement en immobilier neuf à Lille ?

1 – Les frais d’acquisition

Dans le neuf, les frais sont en moyenne de 2.5% du montant de l’acquisition. Ils sont réduits de 5% environ par rapport à l’immobilier ancien car les taxes à payer et le travail du notaire sont moindres. Il n’y a en effet pas de droits d’enregistrement, pas de droit de timbre, de droits de mutation. Le notaire ne doit pas non plus faire de recherches sur l’historique du bien.

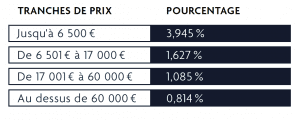

Ces frais comprennent la taxe de publicité foncière soit 0.715% du prix HT, les honoraires de formalités et les frais divers généralement facturés 1000 €, La contribution de sécurité immobilière (due à l’état pour l’accomplissement des formalités d’enregistrement et de publicité foncière) qui représente 0.10% de la valeur du bien avec un minimum de 15 € et les frais de notaires calculés sur ce barème :

2 – Les frais bancaires

Les frais bancaires liés à un investissement en immobilier neuf à Lille et ailleurs sont variés. Des facilités bancaires comme les différés de crédits aux assurances emprunteurs en passant par les frais de dossier, il faut être bien informé pour ne pas se laisser surprendre.

Réduire les risques est l’objectif premier d’une banque. Dans le cas d’un prêt immobilier, les banques se protègent en imposant aux contracteurs de souscrire une garantie pour le crédit, qui les protègera en cas de défaut de paiement. Il s’agit donc d’une assurance souscrite par les emprunteurs au profit de la banque. Il existe trois possibilités qui vont être plus ou moins pertinentes selon le cas :

a – Les hypothèques classiques

La garantie porte dans ce cas sur un bien immobilier, qui peut être le bien financé ou pas, dans la mesure où vous pouvez présenter un bien d’une valeur au moins égale. L’hypothèque classique coûte environ 1.5% du bien. Elle permet au banquier de saisir la propriété en cas d’impayés pour la revendre aux enchères et récupérer tout ou partie de la somme due. Elle intègre des frais de notaire qui rédige un acte authentique pour inscrire l’hypothèque à la conservation des hypothèques.

Le site de l’anil vous propose un simulateur très précis pour évaluer le coût de la garantie hypothécaire. A la revente de votre bien intervient la « main levée » de l’hypothèque, réalisée par le notaire. Elle est facturée entre 0.5% et 1% de la valeur du bien. Si vous revendez et achetez en même temps, vous pouvez faire transférer hypothèque et crédit sur le nouveau bien. De cette manière vous ne payez pas ces frais de main levée. N’oubliez cependant pas que le transfert d’hypothèque aura un cout bancaire.

b – Le Privilège Prêteurs de Deniers (PPD)

La garantie est similaire à l’hypothèque conventionnelle, à ceci près qu’elle ne peut concerner que des biens existants. Vous ne pourrez donc pas y avoir recours en cas d’acquisition en VEFA par exemple, ou en cas de construction de maison individuelle. Le notaire intervient donc également dans cette garantie, qui impose donc comme l’hypothèque des frais de main levée. Néanmoins, cette garantie ne requiert pas d’acquittement de taxe de publicité foncière, ce qui vous permet dans ce cas d’économiser 0.715% de la valeur du bien.

c – La caution mutuelle

La caution mutuelle est l’une des solutions qui engendre le moins de frais lors d’un investissement immobilier neuf à Lille, mais elle requiert des conditions spécifiques. Son principe est simple, comme la caution qui peut être demandée au prêt d’une voiture, elle implique une réversion. Toutefois, dans le cas de la caution mutuelle pour un crédit immobilier, le montant retourné ne sera pas l’intégralité de la garantie mais une partie. En général, vous récupérez 75% des sommes versées, ce qui permet d’avoir un coût global inférieur aux deux autres garanties. La contrepartie de cet avantage tient à son octroi, qui est plus difficile que pour les deux autres garanties.

Plusieurs facteurs peuvent être intégrés à l’équation de l’organisme de cautionnement : les caractéristiques du prêt, la solvabilité de l’emprunteur, le type de bien financé. La caution peut être réalisée par un organisme interne ou externe à la banque, mais ne fait pas intervenir de notaire, ce qui évite donc les frais d’enregistrement et de main levée à terme. Elle est clairement l’option favorite des investisseurs pour son économie mais demande d’avoir un dossier séduisant aux yeux des banques.

d – Les frais de dossier

Ces frais sont généralement équivalents à 1% du capital emprunté. Ils intègrent les frais que la banque vous facture pour le temps passé sur votre dossier. Ils sont payables en une fois et varient selon les banques et de leurs campagnes de promotion.

e – L’assurance du crédit

L’assurance Décès Invalidité doit être souscrite pour le jour où vous signez l’acte authentique chez le notaire. C’est l’assurance du crédit. Elle protège votre famille des « risques de la vie ». En effet, en cas de décès ou d’invalidité, le bien serait payé à hauteur de la part pour laquelle vous seriez couverts. Cette protection représente un point majeur dans l’investissement. En effet, la simple démarche de signer l’acte de vente chez le notaire peut protéger votre famille. Par exemple en cas de décès ou d’invalidité sur le montant total du bien acheté !

Il est obligatoire de recourir à une assurance qui couvre 100% du capital emprunté, mais vous pouvez arbitrer vous-même le prorata en fonction d’une acquisition à plusieurs. Ainsi, si vous achetez en couple, il est important de réfléchir à cette répartition. En effet, si l’un des deux a des revenus très supérieurs à l’autre, il vaut mieux que le premier soit couvert proportionnellement à cette différence.

Cette assurance peut vous être proposée par la banque, par des agences d’assurance ou par un courtier. Il est toujours pertinent de comparer les offres d’assurances, qu’elles soient bancaires ou délégataires.

3 – Les frais de gestion

Devenir propriétaire d’un bien neuf rime souvent avec devenir CO-propriétaire. Sont donc distinguées les parties communes et les parties privées (appartements, caves, stationnements, jardins à usage privatif, etc). Il s’agira d’entretenir, de maintenir la résidence dans son état initial le plus longtemps possible, et faire face ensemble aux besoins du bâtiment et ses extérieurs. Les charges de copropriété seront donc réparties pour couvrir les frais occasionnés. Elles sont de deux types :

a – Les charges communes

Elles concernent tous les copropriétaires. Elles sont réparties au prorata des tantièmes correspondant à la part des parties privatives dont chacun est propriétaire. Les éléments concernés par les charges communes sont les murs, paliers, certaines canalisations, escaliers, ascenseurs, toiture, jardins extérieurs contemplatifs, piscine, salle de sport. La répartition des charges se fait en fonction des surfaces détenues par chacun.

La clé de répartition est définie par le syndic de copropriété et communiquée dans chaque relevé trimestriel d’appel de charges. Ces charges peuvent être courantes quand il s’agit d’entretien (nettoyage des paliers et entretien des espaces verts par exemple). Mais également pour les consommations courantes en eau et électricité par exemple. Elles peuvent aussi être exceptionnelles quand l’immeuble nécessite des travaux (dégradations naturelles liées au temps ou à circonstances exceptionnelles). C’est le cas par exemple des ravalements de façade qui se font en moyenne tous les 15 ans.

Elles intègrent également les honoraires du syndic et les primes d’assurances collectives liées à l’immeuble. Certaines charges communes ne le sont pas pour tout le monde. C’est le cas de l’ascenseur, donc les occupants des rez de chaussée n’ont pas l’utilité, ce qui les exclus de fait de ce poste de charges. C’est également le cas pour des prestations dont bénéficient les propriétaires d’un bâtiment en particulier, et qui ne bénéficient pas aux autres bâtiments de la copropriété (piscine sur le toit par exemple).

b – Les charges individuelles

Elles correspondent à ce qui n’est utilisé que par un propriétaire uniquement. Chaque logement comprend donc un compteur individuel d’eau et d’énergie (gaz, électricité) afin que chacun puisse assumer ses propres consommations. Les jardins à usage privatif entrent également dans ce cadre, car parfois entretenus grâce à des systèmes d’arrosage automatique. Ces derniers nécessitant une consommation d’eau particulière par exemple.